4月10日,中国社科院世界社保研究中心发布了《中国养老金精算报告2019-2050》(以下简称《报告》)。

《报告》预测,到2028年,我国城镇企业职工基本养老保险基金当期结余可能会首次出现负数;而累计结余到2027年有望达到峰值6.99万亿元,然后开始下降,到2035年有耗尽累计结余的可能性。

按照《报告》预测的速度,没等到80后退休,养老金就会花光。

养老金累计结余将在2035年前后耗尽

《报告》预测,2019-2050年,全国城镇企业职工基本养老保险基金当期结余在勉强维持几年的正数后,将开始加速跳水,赤字规模越来越大。具体来看,2019年当期结余为1062.9亿元,并将短暂增长到2022年,然后从2023年开始下降,到2028年当期结余会首次出现负数,达到负1181.3亿元,最终到2050年,当期结余可能达到负11.28万亿元。

《报告》指出,2019年全国城镇企业职工基本养老保险基金累计结余为4.26万亿元,此后持续增长,到2027年达到峰值6.99万亿元,然后开始迅速下降,到2035年耗尽累计结余。

仅从制度赡养率上看(不考虑人均待遇的提高),城镇企业职工基本养老保险支付压力正在不断提升,简单地说,2019年由接近2个缴费者赡养一个离退休者,到2050年前后几乎是1个缴费者需要赡养一个离退休者。

国家统计局2018年发布的数据显示,我国60岁以上人口有2.5亿,占总人口的17.9%,65岁以上人口1.67亿人,占总人口11.9%。老龄人口数量进入快速增长阶段,人口抚养比加速增长,这将直接带来对养老保险制度财务可持续性的挑战。

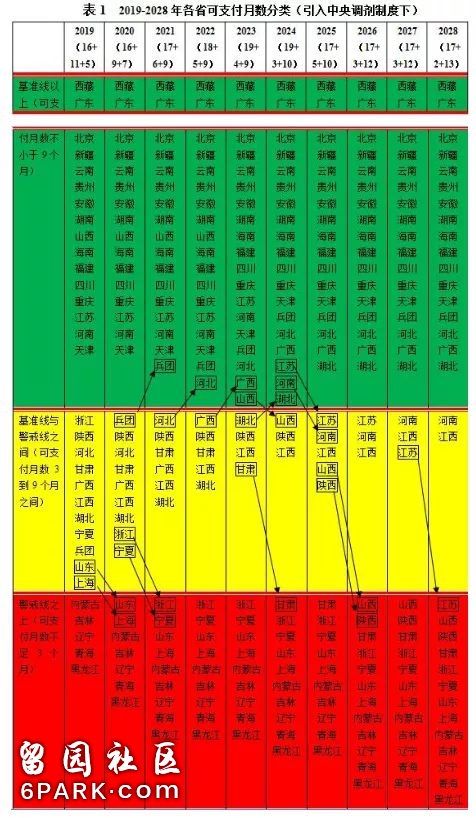

此外,各省份养老金的当期结余也出现严重的“两极分化”的情况。《报告》称,在引入中央调剂制度后,2019年当期结余排在第1位的广东为1296.0亿元,远远超过排在第2位四川的478.3亿元和第3位北京的477.2亿元,优势特别明显。

同时,广东的养老金结余总量几乎是排在2-10位即北京、湖南、四川、福建、云南、贵州、新疆、安徽和天津的当期结余总和,而当期收不抵支的省份高达16个。

建议尽快出台延迟退休方案

《报告》指出,当前基本养老保险运行参数还存在着诸多不合理之处,例如退休年龄低、缴费年限少、待遇指数化机制尚未建立以及缺乏财务动态调整机制等,应尽快出台相应的改革方案加以改进。

为此《报告》建议,应尽快出台延迟退休年龄的方案。

中国的人口红利正在逐渐消失,这几乎已经成了社会各界的一种共识。

从经济意义上来说,人口红利指的是一个国家在发展过程中,能够享受到人口中较高比重的青壮年劳动力所带来的在投资、消费等方面的多种益处。毫无疑问,人口红利作为中国发挥比较优势的最重要的出发点,是经济保持长期发展的最大“功臣”之一。

但是,近些年来,人口出生率的迅速下降,使得我国的人口红利正面临着枯竭的困境。国家统计局的数据显示,2018年,0-15岁的“小朋友”为2.48亿,但60周岁及以上的“老朋友”却有2.5亿。

与此同时,我国的人口负担不断加重,城镇企业职工基本养老保险支付压力也在不断提升。

从发达国家的实践来看,延长人口的劳动寿命,充分挖掘老年人市场,是应对人口红利衰减的必选项。在欧美日等国家,白发老者的劳动参与率持续上升。比如在日本,65岁以上老年人的劳动参与率在2013年以后就开始超过了20%,2018年达到了23.7%。

据统计,目前我国60-65岁人口数量有8300多万。假如延迟退休政策能够尽早出台的话,那么我国劳动力市场当中的人力资源供给将大大增加,社保负担也将随之而减轻不少。

长期以来,由于法定退休年龄过早,我国老年人市场远未开发出来。我国是目前世界上退休年龄最早的国家之一,平均退休年龄还不到55岁,这不但造成了劳动力的浪费,更加重了社保的负担。

因此,要将“人口负担”转化为“人口红利”,需尽快出台延迟退休政策,完善老年就业市场。

2050年GDP三分之一来自老人

“养老经济”将成为重要经济支柱

根据《老年健康蓝皮书:中国老年健康研究报告2018》预测,到2050年,我国GDP的三分之一来自于老年人,养老服务需求日渐增多。实现“老有所养”,成为当前及今后迫切需要解决的社会问题。“养老经济”将成为重要经济支柱。

有关数据显示,截至2018年年底,全国养老服务机构近3万个,养老服务床位746.4万张,其中养老机构床位数392.8万张,社区养老床位数353.6万张。

今年的《政府工作报告》提出,要大力发展养老特别是社区养老服务业,对在社区提供日间照料、康复护理、助餐助行等服务的机构给予税费减免、资金支持、水电气热价格优惠等扶持,新建居住区应配套建设社区养老服务设施,加强农村养老服务设施建设,改革完善医养结合政策,扩大长期护理保险制度试点。

全球养老金压力日益显著

放眼全球,养老金“入不敷出”的国家不在少数。在人口老龄化严重且社会福利高的欧洲国家,养老金问题尤其突出。

在德国,法定公共养老保险是主体,企业养老保险和私人养老保险是补充。数据显示,到2040年,德国领取养老金与缴纳养老保险的人数之比将从53比100升至73比100。为此,德国政府正试图扩大企业养老保险和私人养老保险在整个保险体系中的占比。

由于养老金缺口令政府倍感压力,从上世纪末开始,法国政府逐步对养老保险制度进行调整,不断提高法定退休年龄,降低养老金的给付标准。根据业内人士预测,法国养老金赤字在2022年后将重回0.3%的水平。法国政府仍须致力于养老保险体系改革的长期布局。

在亚洲,日本是养老金体系较为完善的国家。随着老龄化程度加剧,日本同样面临如何长期维持养老金体系的挑战。据新加坡《联合早报》报道,日本政府计划修订高龄政策,鼓励人们把领取养老金的年龄推迟到75岁,届时每个月能领取的金额会是65岁就领取金额的近两倍。

据报道,日本人原则上可在60到65岁之间领取养老金,然而当局欲为“百年人生社会”制定新政策,计划把领取年龄推到70岁以后。目前,日本劳动部门正召集专家,要草拟相关修订法案,计划2020年在国会通过。

此前,日本当局发布了一些数据,称若推迟领取养老金,所得金额会有不同。例如,若是在65岁以后领取,每推迟一个月,金额就增加0.7%;若推迟到70岁,则比原本多42%;推迟到75岁的话,会比65岁时领多84%。

日本经济新闻的统计数据显示,日本70岁以上老人有15%留在职场,有3成的70岁以上老人表示希望继续工作。

综合新华社、每日经济新闻、新京报、中新经纬等